To, co jeszcze kilka tygodni temu wydawało się ambitnym marzeniem, dziś stało się rzeczywistością. Dzięki tysiącom osób zaangażowanych w wyzwanie sportowo-charytatywne RakReaton 2025 wspólnie przekroczyliśmy magiczną granicę 1 200 000 kilometrów! Każdy z tych...

Złota Wstążka 2025 – Onkoczujność w centrum uwagi

Już 1 września wraz z innymi onkofundacjami pediatrycznymi w Polsce startujemy z kolejną edycją Kampanii Złotej Wstążki pod hasłem „Bądźmy Onkoczujni”. Celem inicjatywy jest uświadomienie, że wykrycie nowotworu we wczesnym stadium znacznie zwiększa szansę skutecznego...

Odważ się pomagać – już 7 września na warszawskim Służewcu

Prezeski, prezesi i liderzy biznesu ponownie stają do walki z własnymi lękami – by pokazać odwagę, solidarność i pomóc dzieciom z chorobą nowotworową. Już po raz czwarty zapraszamy na wyjątkowe, charytatywne wydarzenie „Odważ się pomagać”, które...

RakReaton – rusza mnie pomaganie

RakReaton 2025: już szósta edycja ogólnopolskiego wyzwania, które naprawdę rusza do pomagania! Przez pięć lat razem z Wami osiągaliśmy cele. Teraz czas na szósty krok – i 1 200 000 kilometrów dla dzieci z rakiem. Tegoroczna, 6. edycja RakReatonu rusza pod...

Rusza ogólnopolski projekt LiBRHa – przełom w diagnostyce nowotworów dziecięcych

Wczoraj w Warszawie odbyła się konferencja prasowa zorganizowana przez Agencję Badań Medycznych, podczas której zaprezentowano jeden z najbardziej ambitnych projektów ostatnich lat w onkologii dziecięcej – LiBRha, czyli Liquid biopsy for Rhabdomyosarcoma Wczoraj w...

Rusza zadanie publiczne finansowane z PROO – podpisaliśmy umowę

Choć działania rozpoczęliśmy już 1 marca 2025 r., dziś – po zakończeniu formalności – z radością informujemy o oficjalnym starcie naszego zadania publicznego Zadanie „Rozwój instytucjonalny Fundacji Na Ratunek Dzieciom z Chorobą Nowotworową w obszarze Badań &...

Za nami Europejskie Onkoigrzyska Dzieci i Młodzieży

7 czerwca 2025 roku Wrocław stał się stolicą dziecięcej radości, siły i sportowej energii! Właśnie tego dnia na stadionie Akademii Wychowania Fizycznego odbyły się Europejskie Onkoigrzyska Dzieci i Młodzieży – wyjątkowe wydarzenie, które zgromadziło ponad 250 młodych...

Europejskie Onkoigrzyska Dzieci i Młodzieży już wkrótce

Już 7 czerwca 2025 roku Wrocław stanie się europejską stolicą nadziei i sportowej pasji. Tego dnia odbędą się Europejskie Onkoigrzyska Dzieci i Młodzieży – wyjątkowe wydarzenie, które po raz pierwszy przybierze międzynarodowy charakter, gromadząc młodych pacjentów...

Znów pobiegną dla naszych Podopiecznych – wystartowały zapisy!

Już 12 października 2025 o godz. 13:00 wystartuje kolejna edycja otwartego biegu branży cementowo-betonowej, poprzedzająca XIII Konferencję Dni Betonu. W tym roku biegacze nie tylko zadbają o formę, ale też pomogą dzieciom chorym na nowotwory — całkowity dochód z...

Otrzymaliśmy dotację Fundacji DKMS

Dzięki dotacji Fundacji DKMS już wkrótce w Uniwersyteckim Szpitalu Dziecięcym w Lublinie powstanie Sala Doświadczania Świata – bezpieczna, terapeutyczna przestrzeń dla dzieci z chorobami nowotworowymi. To miejsce stworzone z myślą o redukcji stresu, poprawie...

Zastanawiasz się jaki druk PIT wybrać? Sprawdź! [poradnik podatnika]

Najczęściej stosowane druki PIT to te, które służą do złożenia rocznej deklaracji podatkowej. Są to: PIT-28, PIT-36, PIT-36L, PIT-37, PIT-38 i PIT-39. Który z nich jest odpowiedni dla Ciebie?

Więcej: https://naratunek.org/poradnik/zastanawiasz-sie-jaki-druk-pit-wybrac-sprawdz/

Może Cię zainteresować

Animal4You dołącza do grona Partnerów Fundacji

Z radością i ogromnym entuzjazmem ogłaszamy, że do grona Partnerów Fundacji „Na Ratunek Dzieciom z Chorobą Nowotworową” dołącza firma Animal4You! To wyjątkowi...

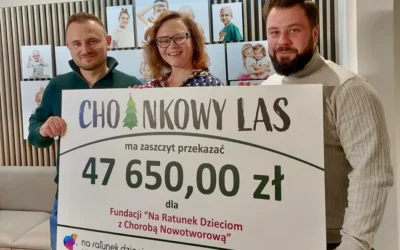

To już 6 lat współpracy z Choinkowym Lasem – wspólnie pomagamy spełniać marzenia dzieci

Choinkowy Las już od 6 lat wspiera naszą Fundację, udowadniając, że działania w duchu społecznej odpowiedzialności biznesu (CSR) mogą realnie zmieniać życie....

Granty na Administratorów Danych

Dostęp do powszechnych baz danych ma dla lekarzy kluczowe znaczenie - nie tylko pozwala zunifikować i skatalogować przypadki pacjentów, którzy do nich...