Pomóż dzieciom chorym na nowotwory

Choroba nowotworowa to dla dzieci i nastolatków ogromne wyzwanie. Dzięki Twojej pomocy i naszemu wsparciu nasi Podopieczni mogą mu sprostać.

Wpłać datek Przekaż 1,5%

Jak możesz pomóc

Zostań darczyńcą

Każda darowizna ma znaczenie. Chcesz pomóc? Wpłać dowolną kwotę na Fundację i jej Podopiecznych.

Dowiedz się więcejZostań darczyńcą biznesowym

Wsparcie oferowane przez biznes ma ogromne znaczenie dla naszych Podopiecznych, a firmom pozwala zbudować wizerunek.

Dowiedz się więcejZostań wolontariuszem

Chcesz pomóc bezpośrednio? Rozwijaj swój potencjał i dołącz do społeczności wolontariuszy Fundacji.

Dowiedz się więcej

Zmieniamy oblicze onkologii dziecięcej w Polsce

Dowiedz się więcejBadania i innowacje

Rozwój jest podstawą współczesnej medycyny. Dlatego wsparcie badań i innowacji jest dla Fundacji kluczowym elementem działania. Dzięki temu pomagamy w tworzeniu nowych narzędzi do walki z chorobami nowotworowymi.

Edukacja i świadomość

Jednym z naszych głównych celów jest budowanie świadomości w społeczeństwie oraz edukacja dzieci i ich opiekunów, a także wolontariuszy, lekarzy i personelu medycznego przygotowujących się do niesienia pomocy najmłodszym.

Wsparcie Ozdrowieńców

Osoby po udanej terapii wciąż mogą wymagać pomocy. Potrzebują wiedzy, jak zadbać o siebie po chorobie, często wymagają dopasowanej opieki oraz wsparcia psychologicznego. Dostrzegamy potrzeby Ozdrowieńców i wspieramy ich.

Wsparcie psychospołeczne

Nowotwory to nie tylko choroba ciała. Doświadczenie nowotworu ma wpływ na psychikę i emocje pacjentów oraz ich bliskich. Dlatego wszechstronna pomoc zapewniana przez Fundację ma tak duże znaczenie.

Badania i innowacje

Rozwój jest podstawą współczesnej medycyny. Dlatego wsparcie badań i innowacji jest dla Fundacji kluczowym elementem działania. Dzięki temu pomagamy w tworzeniu nowych narzędzi do walki z chorobami nowotworowymi.

Edukacja i świadomość

Jednym z naszych głównych celów jest budowanie świadomości w społeczeństwie oraz edukacja dzieci i ich opiekunów, a także wolontariuszy, lekarzy i personelu medycznego przygotowujących się do niesienia pomocy najmłodszym.

Wsparcie Ozdrowieńców

Osoby po udanej terapii wciąż mogą wymagać pomocy. Potrzebują wiedzy, jak zadbać o siebie po chorobie, często wymagają dopasowanej opieki oraz wsparcia psychologicznego. Dostrzegamy potrzeby Ozdrowieńców i wspieramy ich.

Wsparcie psychospołeczne

Nowotwory to nie tylko choroba ciała. Doświadczenie nowotworu ma wpływ na psychikę i emocje pacjentów oraz ich bliskich. Dlatego wszechstronna pomoc zapewniana przez Fundację ma tak duże znaczenie.

Nasi Podopieczni

Każdego roku Fundacja wpiera około 2 tys. dzieci z całej Polski. Każde z nich ma swoją niepowtarzalną historię i mierzy się z własnymi wyzwaniami. Poznaj naszych Podopiecznych i przekonaj się, że warto pomagać.

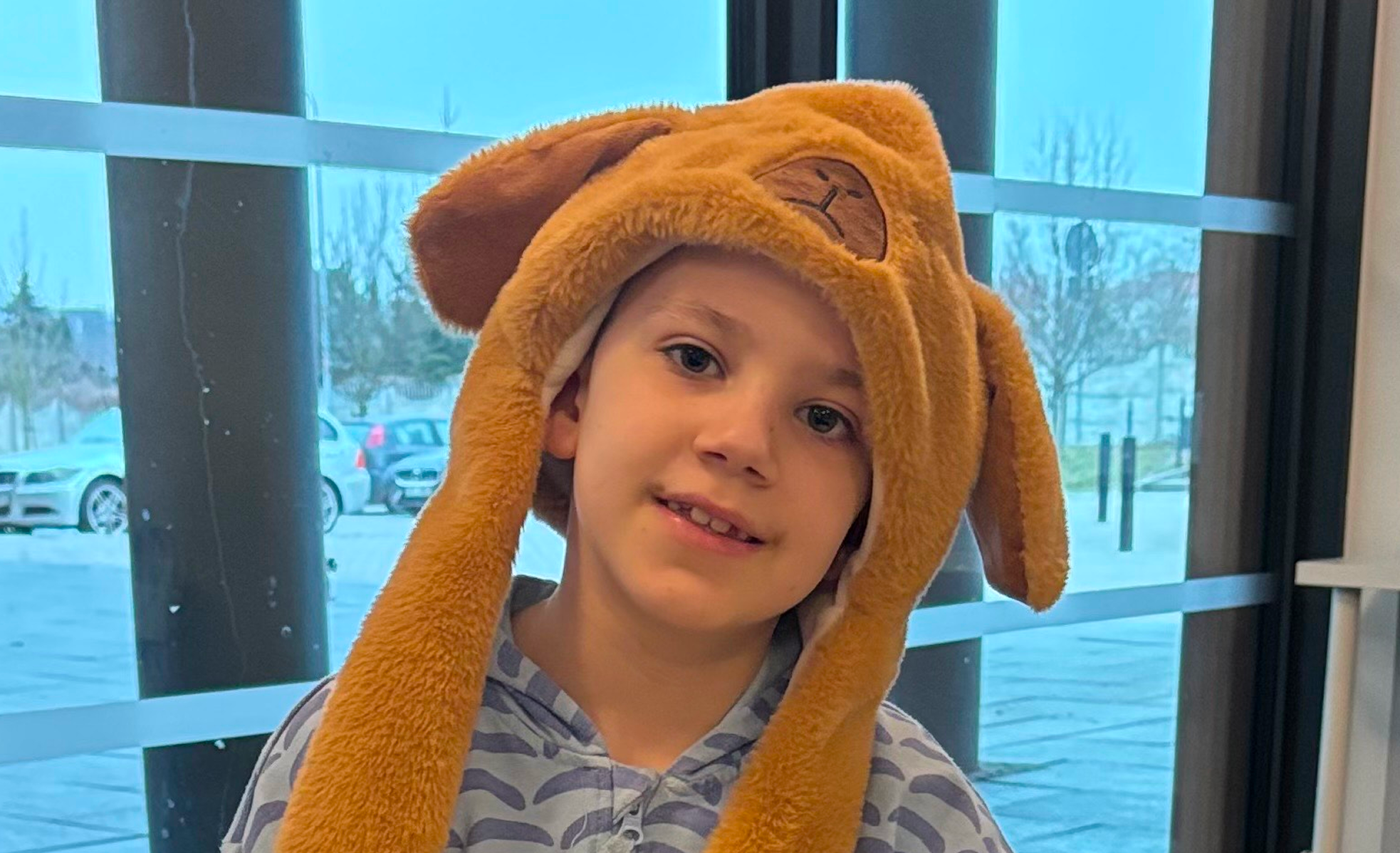

Maksym Duhanets

Maksym ma 8 lat. To bystry, wrażliwy chłopiec, który z pasją rysuje, buduje z klocków LEGO i...

Nadia Wawrzyniak

Nadia ma sześć lat i jest prawdziwym wulkanem energii. Trudno za nią nadążyć – ciągle w ruchu,...

Partnerzy Fundacji

Partnerzy Fundacji przyczyniają się do realizacji działań na rzecz dzieci chorych onkologicznie oraz ich rodzin. Długofalowo zaś pomagają urzeczywistnić naszą wizję świata, w którym nowotwory dziecięce będą chorobami uleczalnymi.

.png?width=840&height=187&name=Logo_Agropack_RGB_800px_z%20marginesem%20(1).png)